-

Audit Financial Services

Mehr Sicherheit, mehr Vertrauen: Wirtschaftsprüfung für Banken und andere Finanzunternehmen

-

Audit Industry, Services, Institutions

Mehr Sicherheit, mehr Vertrauen: Wirtschaftsprüfungen für nationale und internationale Geschäftskunden

-

Corporate Tax

Nationale und internationale Steuerberatung und -planung

-

Individual Tax

Individual Tax

-

Indirect Tax/VAT

Unsere Dienstleistungen im Bereich Mehrwertsteuer

-

Transfer Pricing

Verrechnungspreise

-

M&A Tax

Mergers & Acquisitions Steuern – Beratung über den gesamten Transaktionszyklus

-

Tax Financial Services

Tax Financial Services

-

Advisory IT & Digitalisation

Vermittlung von Sicherheit aus der IT.

-

Forensic Services

Heutzutage geht es bei der Aufklärung von Straftaten in Unternehmen immer häufiger auch um digitale Daten und ganze IT-Systeme.

-

Regulatory & Compliance Financial Services

Beratungsdienstleistungen in den Bereichen Finanzmarktrecht und Sustainable Finance.

-

Mergers & Acquisitions / Transaction Services

Gut beraten Transaktionen erfolgreich abwickeln.

-

Legal Services

Persönliche Beratung, die Ihnen Recht gibt.

-

Trust Services

Ihr zuverlässiger Partner in Sachen Vermögensplanung, Trusts und Stiftungen.

-

Business Risk Services

Nachhaltiges Wachstum für Ihr Unternehmen.

-

IFRS Services

Die Rechnungslegung nach den International Financial Reporting Standards (IFRS) und die Finanzberichterstattung stehen ständig vor neuen Herausforderungen durch Gesetzgeber, Regulierungsbehörden und Gremien. Einige IFRS-Rechnungslegungsthemen sind so komplex, dass sie generell schwer zu handhaben sind.

-

Abacus

Grant Thornton Schweiz Liechtenstein ist seit 2020 offizieller Vertriebspartner der Abacus Business Software.

-

Accounting Services

Buchführung ist für uns weit mehr als die Verarbeitung von Zahlen.

-

Payroll Services

Monat für Monat sparen Sie Zeit und Energie, wenn Sie wissen, dass Ihre komplette Lohnadministration sich in den besten Händen befindet.

-

Real Estate Management

Geben Sie Ihrem kompletten Immobilienmanagement ein sicheres Zuhause.

-

Lernende

Karriere mit Lehre?!

Rückforderung und Anrechnung von ausländischen Quellensteuern bei Privatanlegern

Vermögenserträge (z.B. Zinsen und Dividenden) unterliegen in den meisten Staaten einer Quellensteuer. Liechtenstein hat mit mittlerweile 24 Staaten Doppelbesteuerungsabkommen abgeschlossen, welche es erlauben, die Quellensteuern vom anderen Staat ganz oder teilweise zurückzufordern. Jener Teil der Quellensteuern, welcher nicht vom anderen Staat zurückgefordert werden kann, kann in Liechtenstein in der Regel auf die Erwerbssteuer angerechnet werden, sofern gewisse Voraussetzungen erfüllt sind.

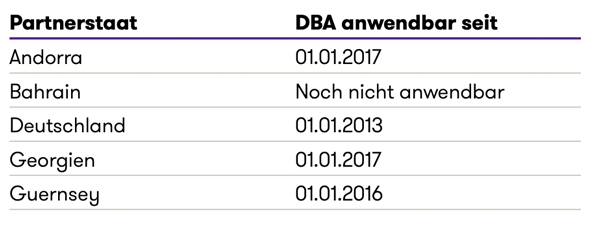

Zum einen kann die verbleibende Quellensteuer in Liechtenstein nur angerechnet werden, wenn Liechtenstein mit dem anderen Staat über ein Doppelbesteuerungsabkommen (DBA) verfügt oder der andere Staat Gegenrecht gewährt. Die nachfolgende Abbildung gibt einen Überblick betreffend den abgeschlossenen Doppelbesteuerungsabkommen und das Datum, seit welchem sie anwendbar sind:

Zum anderen wird eine Anrechnung in Liechtenstein nur gewährt, wenn die Vermögens- und Erwerbssteuer in Bezug auf die entsprechenden Vermögenswerte in Liechtenstein entrichtet wurde. Somit kann z.B. die Quellensteuer auf eine Dividende dann angerechnet werden, wenn die Vermögenssteuer (in Form des Sollertrags) auf die entsprechende Aktie abgeführt wurde. Eine Anrechnung ist ausgeschlossen für Personen, welche nach dem Aufwand besteuert werden und für Bagatellbeträge (d.h. nicht rückforderbare Quellensteuern von weniger als insgesamt CHF 50 pro Steuerjahr). Die bisherige Praxis der Steuerverwaltung schränkte die Anrechenbarkeit der verbleibenden Quellensteuer weiter ein.

Restriktive Praxis der Steuerverwaltung bei Umschichtungen im Portfolio

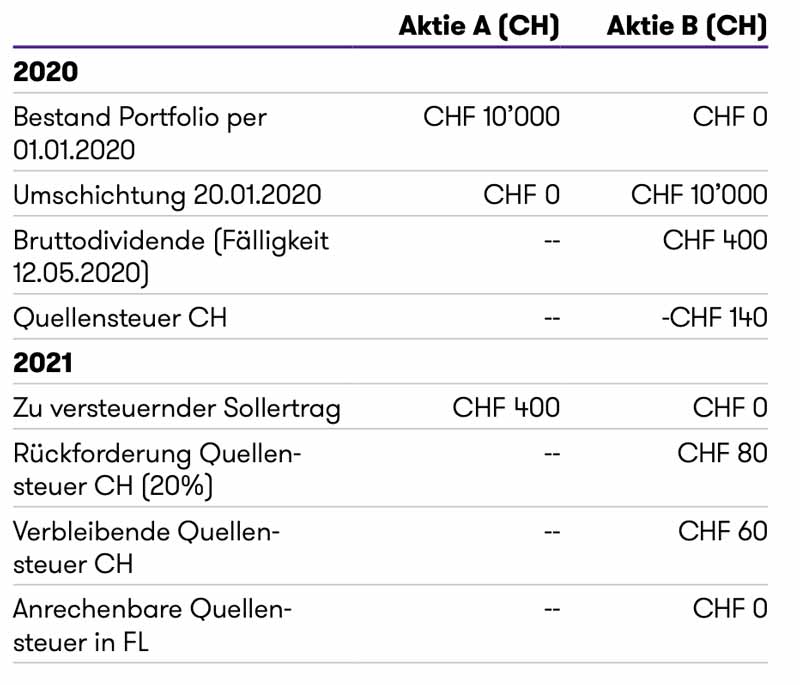

Die Anrechenbarkeit der Quellensteuer wurde beispielsweise regelmässig verweigert, wenn der Vermögensgegenstand per 1.1. des Steuerjahres noch nicht im Eigentum des Steuerpflichtigen war. Dies ist zum Beispiel immer dann der Fall, wenn Positionen innerhalb eines Portfolios umgeschichtet werden. Dieser Fall soll anhand eines vereinfachten Beispiels veranschaulicht werden:

Eine solch strenge Auslegung des Erfordernisses, dass die Vermögens- und Erwerbssteuer auf den «entsprechenden» Vermögensgegenstand entrichtet werden musste in Zusammenhang mit der Besonderheit, dass der relevante Stichtag für die Vermögenssteuer jeweils der 1. Januar des Steuerjahres ist, führt in vielen Fällen zu einer Versagung der Quellensteueranrechnung. Will man dies vermeiden, muss darauf geachtet werden, Umschichtungen jeweils nach dem Ausschüttungsstichtag vorzunehmen. Dies mag zwar aus steuerlicher Sicht sinnvoll sein, schränkt jedoch die Anlagemöglichkeiten der Steuerpflichtigen stark ein.

Restriktive Praxis der Steuerverwaltung bei Fondsanteilen

Eine weitere Einschränkung gab es bis zum Urteil des VGH auch in Hinblick auf Investitionen in Fonds durch private Anleger. Bei einem Fonds werden die Gelder einer Vielzahl von Anlegern gebündelt und gemeinsam gemäss einer vorab definierten Investmentstrategie in Wertpapiere oder andere Vermögensgegenstände investiert.

Für den einzelnen Anleger besteht dabei einer der wesentlichen Vorteile darin, dass ein Fonds seine Anlagen breiter streuen kann und dadurch das Risiko minimiert werden kann. Der Anleger erwirbt anstatt einzelner Wertpapiere einen Fondsanteil, welcher die kleinste Einheit des Fondsvermögens darstellt. Der Fondsanteil spiegelt somit einen Bruchteil aller Investitionen des Fonds wider und der Anleger kann dadurch an der Wertentwicklung aller durch den Fonds gehaltenen Vermögensgegenstände teilhaben.

Aus der Sicht des Fonds handelt es sich beim Geld der Anleger um ein sogenanntes Sondervermögen, welches nicht der Fondsgesellschaft gehört. Unter anderem aus diesem Grund sind die Erträge aus dem verwalteten Vermögen von Fondsgesellschaften (nach dem UCITSG, AIFMG, IUG oder vergleichbaren ausländischen Gesetzen) in Liechtenstein von der Ertragssteuer befreit.

Investieren juristische Personen (z.B. Aktiengesellschaften) in Fondsanteile, werden diese steuerlich transparent behandelt. Dadurch werden der juristischen Person die Investitionen des Fonds für Steuerzwecke anteilig zugerechnet und die Besteuerung erfolgt analog zu einer Direktinvestition.

Bei natürlichen Personen ist dies jedoch nicht der Fall. Sie deklarieren in ihrer Steuererklärung den Verkehrswert ihrer Fondsanteile und entrichten die Erwerbssteuer auf den Sollertrag ihres Vermögens (aktuell 4%; besteuert zum jeweiligen Steuersatz des Steuerpflichtigen). Die Ausschüttungen aus dem Fonds sind von der Vermögens- und Erwerbssteuer befreit, da der Sollertrag auf dem Verkehrswert des Fondsanteils bereits versteuert wurde.

Im Ausland unterliegen Vermögenserträge wie z.B. Zinsen und Dividenden regelmässig einer Quellensteuer. Bei einer Direktinvestition kann der Anleger die bezahlte Quellensteuer meistens direkt vom Quellenstaat zurückfordern und sich evtl. verbleibende Quellensteuern in Liechtenstein auf seine inländische Steuer anrechnen lassen.

Bei Investitionen über einen Fonds richtet sich die Frage, wer die Quellensteuern zurückfordern kann, nach dem jeweiligen geltenden DBA. Im DBA mit Deutschland ist explizit geregelt, dass liechtensteinische Fonds selbst als abkommensberechtigt gelten und somit auch selbst die Quellensteuer zurückfordern können. Im Gegensatz dazu ist beispielsweise im DBA mit der Schweiz vorgesehen, dass jeder einzelne Fondsinvestor seine anteilige Quellensteuer von der Schweiz zurückfordern muss.

Die Steuerverwaltung verweigerte natürlichen Personen bis anhin die Anrechnung der Quellensteuern, welche der Fonds auf seine Investitionen bezahlt hatte und welche nicht zurückgefordert werden konnten. Bei reinen Aktienfonds konnten somit üblicherweise 15% aller Dividenden, welche vom Fonds vereinnahmt wurden, nicht zurückgefordert und auch nicht angerechnet werden. Bei einer Direktinvestition wäre dies nicht der Fall gewesen, d.h. die Performance nach Steuern wäre in diesem Fall um 15 Prozentpunkte höher ausgefallen. Gegen diese Ungleichbehandlung wehrte sich ein Steuerpflichtiger und zog bis vor den VGH, welcher ihm am 05.10.2021 Recht gab.

Entscheidung des VGH: Anrechnung muss bei Fondsanteilen gewährt werden

Der VGH hielt in seiner Entscheidung fest, dass die Anrechnung von Quellensteuern auch dann gewährt werden muss, wenn eine Privatperson in einen Fonds investiert und die Investitionen des Fonds mit Quellensteuern belastet sind. Das Gericht kam zu dem Schluss, dass eine Nichtgewährung der Anrechnung zu einer Ungleichbehandlung sowohl zwischen Privatpersonen und juristischen Personen als auch zwischen der Anlage über einen Fonds und der Direktanlage führen würde. Durch die von der Steuerverwaltung vertretene Rechtsansicht ergebe sich eine faktische Doppelbelastung, welche dem Willen des Gesetzgebers widerspreche.

Handlungsempfehlungen

Das Urteil des VGH stellt unmissverständlich klar, dass die Vorgehensweise der Steuerverwaltung zu einer ungerechtfertigten Doppelbelastung von Privatpersonen führt, welche in Fonds investieren. Es ist davon auszugehen, dass die Steuerverwaltung ihre Praxis sowie Merkblätter diesbezüglich anpassen wird. Wann dieser Schritt erfolgen wird, ist unklar und wurde noch nicht kommuniziert.

Die Anrechnung von ausländischen Quellensteuern wird nicht automatisch gewährt, sondern muss vom Steuerpflichtigen beantragt werden. Der Antrag auf Anrechnung der Quellensteuer kann drei Jahre rückwirkend gestellt werden. Somit kann bis zum 31.12.2021 noch der Antrag auf Anrechnung der Quellensteuern der Jahre 2018 bis 2020 gestellt werden.

Mit dem Antrag muss auch die entsprechende Dokumentation über die vom Fonds bezahlte und nicht rückforderbare Quellensteuer bei der Steuerverwaltung eingereicht werden. Daher ist es empfehlenswert, zeitnah auf den Fondsanbieter zuzugehen und die notwendige Dokumentation anzufordern. Es bleibt abzuwarten, ob die Steuerverwaltung ihre restriktive Praxis auch in Bezug auf Umschichtungen im Depot anpassen wird resp. muss.

Gerne unterstützt Grant Thornton Schweiz/Liechtenstein Ihr Unternehmen als kompetenter Partner bei einer Evaluation von möglichen Vorkehrungen auf dem Gebiet der Mehrwertsteuer zur Ergänzung der Liquiditätsplanung. Weniger Liquiditätsbindung, erweitert schliesslich den unternehmerischen Handlungsspielraum. Wir freuen uns auf Ihre Kontaktaufnahme!