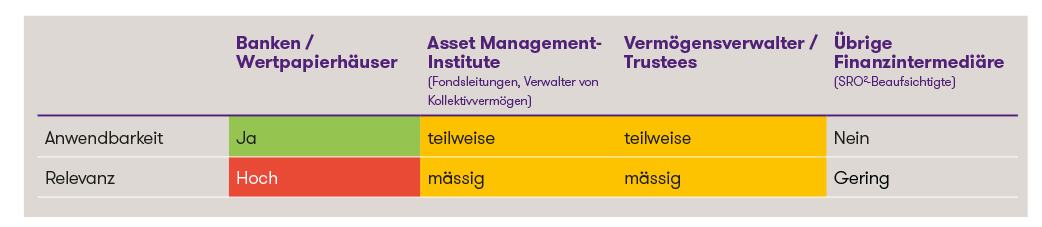

Einordnung der Neuerungen 1

1 Es handelt sich um eine stark vereinfachte Darstellung, welche eine rasche erste Einordnung der Thematik ermöglichen soll. Jedes Institut sollte die Relevanz und den konkreten Handlungsbedarf individuell-konkret bestimmt.

2 Selbstregulierungsorganisation (SRO)

Hintergrund

Die Ereignisse rund um die Credit Suisse haben offengelegt, dass das geltende Too-big-to-fail-Regime (TBTF) in bestimmten Situationen nicht genügt, um die Eigenverantwortung von Grossbanken zu gewährleisten oder eine geordnete Sanierung ohne staatliche Intervention zu ermöglichen. Zwar konnten einige der bestehenden Regelmechanismen im Krisenverlauf aktiviert werden, doch sie reichten nicht aus, um ein systemisches Risiko von internationaler Tragweite aufzufangen.

Im April 2024 hatte der Bundesrat eine eingehende Evaluation der Regulierung systemrelevanter Banken durchgeführt und in seinem Bericht zur Bankenstabilität ein Massnahmenpaket vorgestellt. Die parlamentarische Untersuchungskommission «Geschäftsführung der Behörden – CS-Notfusion» (PUK) zog in ihrem Bericht vom Dezember 2024 ihre Lehren aus der Krise der Credit Suisse und stellte ebenfalls Handlungsbedarf fest.

Dabei wurden insbesondere eine fehlende Umsetzbarkeit der bestehenden Sanierungs- und Abwicklungspläne, mangelnde Klarheit über Zuständigkeiten im Management sowie unzureichende regulatorische Eingriffsmöglichkeiten aufseiten der Aufsicht als zentrale Schwachstellen identifiziert. Der Bundesrat sieht daher dringenden Handlungsbedarf.

Die wichtigsten Neuerungen im Überblick

Die vom Bundesrat beschlossenen Massnahmen verfolgen die drei nachfolgenden übergeordneten Ziele (Stossrichtungen):

- Prävention stärken: Ein zentrales Element der Reform ist die Erhöhung der Eigenmittelanforderungen für systemrelevante Banken mit ausländischen Tochtergesellschaften. Diese Institute werden künftig verpflichtet, eine robustere Kapitalbasis zu halten, um Verluste auch im Auslandsgeschäft besser auffangen zu können. Zudem wird – neben weiteren Massnahmen - die Führungsverantwortung innerhalb der Banken klarer geregelt, um individuelle Verantwortlichkeiten zu fördern («Senior Managers Regime»).

- Kriseninstrumentarium erweitern: Die Anforderungen an sogenannte Recovery- und Resolution-Pläne, also an die Sanierungs- und Abwicklungsstrategien, sollen deutlich verschärft werden. Diese Pläne sollen praxistauglich, nachvollziehbar und im Ernstfall auch umsetzbar sein – was bei der Credit Suisse nicht durchgängig der Fall war.

- Liquidität stärken: Das Potenzial zur Liquiditätsversorgung über die Nationalbank (SNB) soll ausgeweitet werden. Einerseits sollen für die Übertragung von Sicherheiten durch Banken an die SNB rechtliche Vereinfachungen auf Gesetzesstufe verankert werden. Andererseits sollen auf Verordnungsstufe Vorgaben eingeführt werden, die die Banken zur Vorbereitung eines besicherten Liquiditätsbezugs bei der SNB und anderen Zentralbanken verpflichten. Damit die Eidgenössische Finanzmarktaufsicht FINMA und die Behörden die Lage von Banken in einer Liquiditätskrise jederzeit beurteilen können, sollen betroffene Banken künftig zeitnah vollständige und aktuelle Informationen und Szenarioanalysen übermitteln.

Neues Senior-Managers-Regime: Individuelle Verantwortlichkeiten im Krisenfall

Im Rahmen der Stärkung der Prävention plant der Bundesrat die Einführung eines sogenannten Senior-Managers-Regimes, wie es im Ausland (beispielsweise im Vereinigten Königreich) bereits existiert. Die Thematik wird in der Schweiz schon seit längerer Zeit öffentlich diskutiert. Dieses Regime soll eine klare individuelle Zuweisung von Verantwortungsbereichen innerhalb der Geschäftsleitung ermöglichen. Jedes Mitglied der obersten Führung soll für sein jeweiliges Aufgabengebiet verbindlich zur Rechenschaft gezogen werden können. Ziel ist eine stärkere persönliche Verantwortlichkeit der Führungskräfte und ein damit einhergehender Kulturwandel, insbesondere im Risikomanagement der Banken. Führungskräfte sollen sich nicht länger hinter komplexen Strukturen oder unklaren Zuständigkeiten verstecken können. Noch offen ist aktuell die konkrete Ausgestaltung des Senior Managers-Regimes, namentlich die Frage, welche Institute und welche Führungspositionen bzw. Funktionen in welchem Umfang betroffen sein werden.

Stärkung der FINMA

Um ihre Aufsichtsfunktion wirksamer wahrnehmen zu können, wird auch die FINMA mit zusätzlichen Kompetenzen ausgestattet. Sie soll beispielsweise frühzeitiger in Sanierungsprozesse eingreifen und bei gravierenden Mängeln auch personelle Konsequenzen anordnen können. Zudem soll die FINMA neu finanzielle Verwaltungssanktionen (Bussen) gegen fehlbare Institute aussprechen können.

Anwendungsbereich und Bedeutung

Richtet sich das Massnahmenpaket nur an systemrelevante Banken, oder sind weitere Finanzinstitute betroffen? Im Fokus der Massnahmen stehen klar systemrelevante Banken. Einige Massnahmen betreffen aber auch weitere Banken oder Finanzinstitute. Insbesondere die Massnahmen im Bereich der Corporate Governance sollen auch auf sie ausgeweitet werden. Die konkrete Ausgestaltung des Senior-Managers-Regimes soll gemäss Angaben des Bundesrates sicherstellen, dass kleinere und einfach organisierte Banken nur einen geringen Umsetzungsaufwand in Kauf nehmen müssen. Was die neuen Möglichkeiten zur frühzeitigen Intervention betrifft, sollen die Änderungen ebenfalls für alle Banken gelten.

Aus Gründen der Gleichbehandlung sollen die neuen Aufsichtsinstrumente der FINMA (z. B. die Verwaltungsbussen) für sämtliche FINMA-Beaufsichtigten gelten, also auch für Versicherungen und FINIG-Institute wie Fondsleitungen oder Vermögensverwalter. Die FINMA wird bei der Anwendung dieser neuen Instrumente aber dem Proportionalitätsprinzip Rechnung tragen müssen.

Zeitplan

Die Umsetzung der Reformen erfolgen in mehreren Etappen. Einzelne Massnahmen können rascher über Verordnungsänderungen eingeführt werden. Die Anpassungen auf Stufe Bundesgesetz bedürfen hingegen einer umfassenden parlamentarischen Behandlung.

Bereits im Herbst 2025 endet eine erste Vernehmlassung zu bestimmten Verordnungsanpassungen (ERV). Danach kann der Bundesrat die Verordnungen verabschieden, mit einem Inkrafttreten frühestens Anfang 2027. Die Gesetzesänderung zur Eigenkapitalunterlegung ausländischer Beteiligungen beim Schweizer Stammhaus sowie die übrigen Gesetzesänderungen dürften frühestens ab 2028 in Kraft treten.

Fazit und Ausblick

Mit diesem umfassenden Reformpaket zieht der Bundesrat Konsequenzen aus einer der grössten Finanzkrisen der jüngeren Schweizer Geschichte. Die neuen Regeln sollen nicht nur die systemische Widerstandsfähigkeit des Finanzplatzes verbessern, sondern auch das Vertrauen von Bevölkerung, Wirtschaft und internationalen Partnern stärken. Am stärksten von den Reformen betroffen sind systemrelevante Banken. Doch auch kleinere Banken und andere Finanzinstitute sollten den Gesetzgebungsprozess, namentlich im Bereich der Corporate Governance, aufmerksam mitverfolgen und dessen konkrete Auswirkungen auf das eigene Institut analysieren und antizipieren.