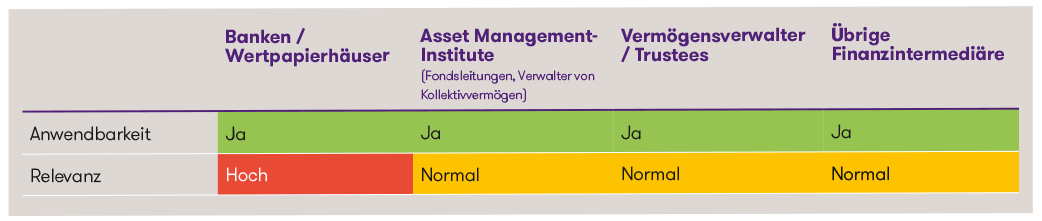

Einordnung der Neuerungen 1

1 Es handelt sich um eine stark vereinfachte Darstellung, welche eine rasche erste Einordnung der Thematik ermöglichen soll. Jedes Institut sollte die Relevanz und den konkreten Handlungsbedarf individuell-konkret bestimmen.

Aktuelle Entwicklung

Sanktionen gelten heute als zentraler Risikofaktor für den Schweizer Finanzplatz – unabhängig davon, ob ein Institut global tätig ist oder lokal agiert. Die Schweiz setzt internationale Zwangsmassnahmen gestützt auf das Embargogesetz in Form eigenständiger Verordnungen um. Sanktionen der UNO sind für die Schweiz völkerrechtlich verbindlich und werden zwingend übernommen; Sanktionen der EU oder anderer Staaten werden im Rahmen der aussenpolitischen Interessenlage fakultativ nachvollzogen. Parallel entfalten extraterritoriale Vorschriften, insbesondere der USA, zunehmend Wirkung, etwa im USD-Zahlungsverkehr, im Umgang mit US-Technologien oder über Korrespondenzbanken.

Die aktuellen geopolitischen Entwicklungen – etwa in Russland oder im Nahen Osten – führen zu einem ständigen Ausbau und einer wachsenden Komplexität der Sanktionslisten und -vorgaben. Die Verbote betreffen dabei nicht mehr nur direkte Vermögensflüsse und Sektoren (Energie, Rohöl, Rüstung etc.), sondern auch Dienstleistungen wie Revisionen, Management- und Unternehmensberatungen, IT-Infrastruktur, Cybersicherheit, juristische Beratung oder spezifische Transportmittel. Das jüngste Sanktionspaket der EU legt beispielsweise einen Fokus auf ausgewählte Schiffe, in der Absicht die Handelsaktivitäten der russischen Schattenflotte einzuschränken.

Erwartungen der FINMA und AO

Die FINMA und AO haben ihre Erwartungen an ein effektives Sanktions-Management im Mai 2025 nochmals deutlich konkretisiert:

Rascher und präziser Sanktionslistenabgleich

Die FINMA erwartet von den Banken, dass sie Sanktionen ab dem Zeitpunkt ihres Inkrafttretens einhalten. Werden beispielsweise Sanktionsänderungen um 12 Uhr veröffentlicht und treten gemäss Verordnung noch am selben Tag um 18 Uhr in Kraft, müssen die Banken diese Änderungen innerhalb dieser kurzen Frist mit ihrem Kundenstamm abgleichen. So wird sichergestellt, dass kontoführende Banken allfällig betroffene Gelder rechtzeitig sperren können. Dies gilt konsequenterweise auch für die Transaktionsfilter.

Bei den weiteren Finanzintermediären wird erwartet, dass neue Einträge auf Sanktionslisten grundsätzlich innert 24 Stunden mit dem Kundenstamm abgeglichen werden. Dies kann neben den SECO-Listen je nach Risikoappetit des Instituts auch EU-, US- (OFAC)- und UK-Sanktionsregime betreffen. Diese Frist gilt unabhängig von einem allenfalls risikoarmen Geschäftsmodell hinsichtlich Sanktionen.

Ein Abgleich ausschliesslich über Drittdienstleister ist ungenügend, da diese Listen oft verzögert übernehmen – Institute müssen eigenständig sicherstellen, dass ihre Systeme und Prozesse tagesaktuell funktionieren.

Risikobasierte Behandlung von Auslandbeziehungen

Kunden aus Ländern mit erhöhtem Risiko zur Umgehung von Russland-Sanktionen wie z. B. Türkei, Armenien, Kasachstan oder UAE sind besonders sorgfältig zu prüfen. Für Auslandkunden erwartet die FINMA klar definierte Modelle, erhöhte Sorgfaltspflichten und geografisch differenzierte Transaktionsfilter. Auch Inlandkunden mit Exporttätigkeit können betroffen sein – insbesondere bei genehmigungspflichtigen Gütern.

Überwachung sensitiver Branchen und Dienstleistungen

Institute müssen wissen, ob Kunden in Bereichen tätig sind, die sanktionsrelevant sind – etwa Technologie, Infrastruktur, Beratung oder Dual-Use-Güter. Zentral ist dabei die wirtschaftliche Plausibilität von Kundenstruktur, Geschäftszweck und Zahlungsflüssen.

Interne Organisation und Schulung

Es sind klare Weisungen, Zuständigkeiten und Kontrollmechanismen zu definieren. Mitarbeitende – insbesondere im Kundenkontakt – müssen regelmässig und zielgerichtet zu Sanktionsrisiken geschult werden.

Konsequente Prüfung und Sanktionierung

Die kurze Reaktionszeit ab der Publikation bis zum Inkrafttreten einer Sanktionsänderung ist speziell für Banken von zentraler Bedeutung. Generell gelten Reaktionszeiten von über 24 Stunden als risikobehaftet, ab einer Woche als aufsichtsrechtlich nicht akzeptabel. Fehlende Prozesse oder überlange Prüfungen können zu Beanstandungen durch die Prüfgesellschaft führen.

Fazit

Sanktionen sind nicht nur rechtlich relevant, sondern bergen auch erhebliche Reputations- und operationelle Risiken. Die Anforderungen an Finanzintermediäre steigen kontinuierlich – technisch etwa durch leistungsfähige Screening-Prozesse, organisatorisch durch tiefere KYC-Prüfungen, strengere Kundenannahmeprozesse und eine verstärkte Transaktionsüberwachung. Klare Weisungen, funktionierende Prozesse und wirksame Kontrollen sind ebenso entscheidend wie eine regelmässige Neubewertung der eigenen Sanktionsrisiken.

Gleichzeitig ist zentral, dass potenzielle Sanktions-Hits bis zum Inkrafttreten einer Sanktionsänderung bzw. innert 24 Stunden erkannt und bearbeitet werden – ob systemgestützt oder manuell. Längere Reaktionszeiten gelten als aufsichtsrechtlich unzulässig und erfordern zwingend eine Anpassung der internen Abläufe.