-

Audit Financial Services

Mehr Sicherheit, mehr Vertrauen: Wirtschaftsprüfung für Banken und andere Finanzunternehmen

-

Audit Industry, Services, Institutions

Mehr Sicherheit, mehr Vertrauen: Wirtschaftsprüfungen für nationale und internationale Geschäftskunden

-

Corporate Tax

Nationale und internationale Steuerberatung und -planung

-

Individual Tax

Individual Tax

-

Indirect Tax/VAT

Unsere Dienstleistungen im Bereich Mehrwertsteuer

-

Transfer Pricing

Verrechnungspreise

-

M&A Tax

Mergers & Acquisitions Steuern – Beratung über den gesamten Transaktionszyklus

-

Tax Financial Services

Tax Financial Services

-

Financial Services

Beratung Finanzindustrie

-

Advisory IT & Digitalisation

Vermittlung von Sicherheit aus der IT.

-

Forensic Services

Heutzutage geht es bei der Aufklärung von Straftaten in Unternehmen immer häufiger auch um digitale Daten und ganze IT-Systeme.

-

Regulatory & Compliance Financial Services

Beratungsdienstleistungen in den Bereichen Finanzmarktrecht und Sustainable Finance.

-

Transaction Services / Mergers & Acquisitions

Gut beraten Transaktionen erfolgreich abwickeln.

-

Legal Services

Persönliche Beratung, die Ihnen Recht gibt.

-

Trust Services

Ihr zuverlässiger Partner in Sachen Vermögensplanung, Trusts und Stiftungen.

-

Business Risk Services

Nachhaltiges Wachstum für Ihr Unternehmen.

-

Abacus

Grant Thornton Schweiz Liechtenstein ist seit 2020 offizieller Vertriebspartner der Abacus Business Software.

-

Accounting Services

Buchführung ist für uns weit mehr als die Verarbeitung von Zahlen.

-

Payroll Services

Monat für Monat sparen Sie Zeit und Energie, wenn Sie wissen, dass Ihre komplette Lohnadministration sich in den besten Händen befindet.

-

Real Estate Management

Geben Sie Ihrem kompletten Immobilienmanagement ein sicheres Zuhause.

-

Lernende

Karriere mit Lehre?!

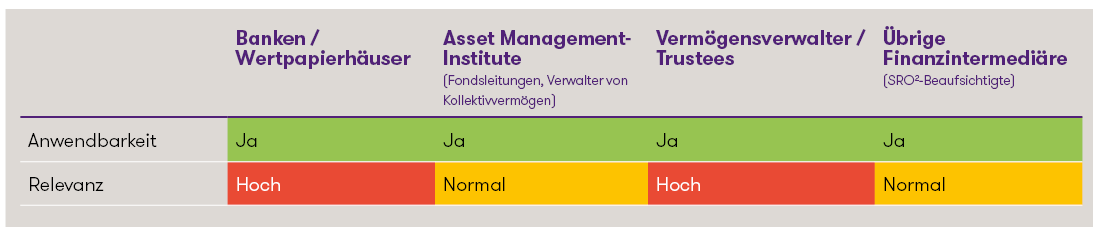

Einordnung der Neuerungen1

1 Es handelt sich um eine stark vereinfachte Darstellung, welche eine rasche erste Einordnung der Thematik ermöglichen soll. Jedes Institut sollte die Relevanz und den konkreten Handlungsbedarf individuell-konkret bestimmen.

Die wichtigsten Elemente

Die neuen GwG-Bestimmungen sollen primär noch mehr Transparenz schaffen. Vor allem bei juristischen Personen, von welchen ein höheres GwG-Risiko ausgeht, sollen Pflichten eingeführt werden, um schneller und zuverlässiger feststellen zu können, wer tatsächlich hinter einer Rechtsstruktur steht. Neben der Einführung eines eidgenössischen Registers der wirtschaftlich berechtigten Personen sollen auch bestimmte Tätigkeiten von Beratern und Anwälten dem GwG unterstellt werden. Weiter sollen Finanzintermediäre und Berater die Sanktionsrisiken gemäss Embargogesetz durch organisatorische Massnahmen noch expliziter erfassen, begrenzen und überwachen. Gleichzeitig sollen auch die Schwellenwerte, welche die Wahrnehmung der Sorgfaltspflichten begründen, für Bargeldzahlungen im Edelmetall- und Edelstein- sowie im Immobilienhandel gesenkt werden.

Register der wirtschaftlich berechtigten Personen

Das neue Bundesgesetz über die Transparenz juristischer Personen (TJPG) sieht ein Register vor, in dem die wirtschaftlich berechtigten Personen von juristischen Personen eingetragen werden.

- Das Register soll vom Eidgenössischen Justiz- und Polizeidepartement (EJPD) in elektronischer Form geführt werden.

- Der persönliche Anwendungsbereich umfasst grundsätzlich alle juristischen Personen nach Schweizer Recht sowie bestimmte ausländische Rechtseinheiten, die eine enge Verbindung zur Schweiz aufweisen. Die Definition der wirtschaftlich berechtigten Person entsprichtgrundsätzlich jener des GwG, also die natürliche Person, die eine Rechtseinheit letztlich kontrolliert.

- Schweizer Gesellschaften sollen verpflichtet werden, die Identität der wirtschaftlich berechtigen Person festzustellen, zu überprüfen und die Identität sowie die Art und den Umfang der von den wirtschaftlich berechtigten Personen ausgeübten Kontrollen dem Register zu melden. Änderungen über die im Register enthaltenen Tatsachen müssen innerhalb eines Monats ab Kenntnisnahme gemeldet werden.

- Das Register ist aus datenschutzrechtlichen Gründen nicht öffentlich. Die Behörden, welche Zugang zu dem neuen Register haben, sind im Gesetz abschliessend bezeichnet. Auch die Finanzintermediäre erhalten einen Zugriff auf die Daten im Register, soweit dieser zur Erfüllung der Sorgfaltspflichten nach dem GwG erforderlich ist. Die Finanzintermediäre sind weiterhin verpflichtet, die wirtschaftlich berechtigten Personen festzustellen und zu überprüfen. Durch die Einführung des Registers verfügt der Finanzintermediär jedoch über eine neue Informationsquelle, welche im Eröffnungsprozess oder bei internen Abklärungen beigezogen werden soll.

- Finanzintermediäre werden verpflichtet, der zuständigen Behörde Informationen aus dem Register zu melden, die ihrer Ansicht nach unrichtig sind («discrepancy reporting»). Der Finanzintermediär muss dabei Diskrepanzen nur dann melden, wenn die Unterschiede Zweifel an der Richtigkeit, Vollständigkeit oder Aktualität der Information über die wirtschaftlich berechtigten Personen aufkommen lassen. Weiter ist der Finanzintermediär verpflichtet, die Abweichungen vor der Meldung mit der betroffenen Gesellschaft zu besprechen und eine angemessene Frist zur Klärung einzuräumen.

Das TPJG sieht auch eine neue Meldepflicht für treuhänderisch tätige Verwaltungsräte, Geschäftsführer, Aktionäre sowie Gesellschafter vor. Personen, die ein solches Mandat ausüben, sind verpflichtet, der juristischen Person den Namen oder die Firma zu melden, in deren Auftrag sie handeln. Die im Handelsregister eingetragenen Gesellschaften müssen diese Angaben dem Handelsregisteramt sowie unter gewissen Voraussetzungen auch dem Register der wirtschaftlich berechtigten Personen melden.

Einführung von Sorgfaltspflichten für Beraterinnen und Berater sowie Anwältinnen und Anwälte

Der neue Gesetzesentwurf sieht vor, dass bei der Ausübung von bestimmten Beratungstätigkeiten, die ein erhöhtes Risiko von Geldwäscherei aufweisen, die geldwäschereirechtlichen Sorgfaltspflichten ebenfalls gelten sollen. Von der Unterstellung erfasst sind Berater und Anwälte, welche für ihre Klienten berufsmässig eine der spezifizierten Tätigkeiten ausüben, namentlich die Vorbereitung und Durchführung von folgenden Geschäften:

- Verkauf oder Kauf eines Grundstücks

- Gründung oder Errichtung einer Gesellschaft, einer Stiftung oder eines Trusts

- Führung oder Verwaltung einer Gesellschaft, einer Stiftung oder eines Trusts

- Organisation der Einlagen einer Gesellschaft

- Verkauf oder Kauf einer Gesellschaft

- Bereitstellung einer Adresse oder von Räumlichkeiten als Sitz für eine Gesellschaft, eine Stiftung oder einen Trust

- Handeln als Aktionär für Rechnung einer anderen Person

Für Berater und Anwälte sollen die gleichen Sorgfaltspflichten gelten wie für Finanzintermediäre, wobei sich Inhalt und Umfang der Pflichten nach einem risikobasierten Ansatz richten. Dazu gehören insbesondere die Identifizierung der Klienten, die Feststellung und Überprüfung der wirtschaftlichen Berechtigung, die Abklärung von Art, Zweck und Hintergründen des gewünschten Geschäfts sowie eine angemessene Dokumentation. Die Vorlage sieht sodann auch organisatorische Massnahmen sowie Meldepflichten bei Geldwäschereiverdacht vor. Anwälte, die eine Beratungstätigkeit oder eine den Sorgfaltspflichten nach BGFA unterstehende Tätigkeit ausüben, unterstehen nur dann einer Meldepflicht, wenn sie für Rechnung ihrer Klienten eine Finanztransaktion durchführen. Ausserdem muss das Berufsgeheimnis gewahrt werden.

Die Berater müssen sich einer SRO anschliessen. Die Beaufsichtigung der Anwälte, die dem BGFA unterstehen, wird von den kantonalen Behörden ausgeübt werden, die die Einhaltung der Standesregeln überwachen.

Weitere Neuerungen

Im Gesetzesentwurf sind zudem eine Reihe weiterer Neuerungen vorgesehen:

- Ausdrückliche Pflicht für Finanzintermediäre und Berater, organisatorische Massnahmen zur wirksamen Erfassung, Begrenzung und Überwachung von Sanktionsrisiken gemäss Embargogesetz vorzusehen;

- Senkung des Schwellenwerts für Bargeldzahlungen im Edelmetall- und Edelsteinhandel von 100'000 auf 15'000 Franken; im Immobilienhandel neu betragsunabhängige Sorgfaltspflichten für alle Bargeldzahlungen;

- Gesetzliche Verankerung eines einheitlichen Datenstandards für die Übermittlung von MROS-Meldungen;

- Schaffung einer gesetzlichen Grundlage im GwG und FINIG für die Gewährleistung eines umfassenden Informationsaustausches zwischen SRO, AO und FINMA;

- Überarbeitung und Stärkung der Aufsichtstätigkeit der SRO durch Schaffung einer formell gesetzlichen Grundlage für Sanktionen gegen Finanzintermediäre nach Art. 2 Abs. 3 GwG.

Fazit und Ausblick

Mit den vorgeschlagenen Massnahmen wird der Entwicklung der internationalen Standards Financial Action Task Force (FATF) und des Global Forum on Transparency and Exchange of Information for Tax Purposes Rechnung getragen. Einmal mehr steht der Schweizer Finanzstandort somit unter internationalem Regulierungsdruck. Für Banken und Vermögensverwalter, die im Geschäft mit vermögenden Kunden tätig sind, würde insbesondere die Umsetzung des vorgesehenen «discrepancy reporting» eine grössere Herausforderung darstellen. Die Vernehmlassung der Gesetzesvorschläge dauerte bis zum 29. November 2023. Der Bundesrat wird die Botschaft im Jahr 2024 an das Parlament vorlegen. Die neuen Bestimmungen werden voraussichtlich kaum vor dem Jahr 2026 in Kraft treten.

Kontakte

|

Mathias Müller |

|

Mirna Matic |