-

Audit Financial Services

Mehr Sicherheit, mehr Vertrauen: Wirtschaftsprüfung für Banken und andere Finanzunternehmen

-

Audit Industry, Services, Institutions

Mehr Sicherheit, mehr Vertrauen: Wirtschaftsprüfungen für nationale und internationale Geschäftskunden

-

Corporate Tax

Nationale und internationale Steuerberatung und -planung

-

Individual Tax

Individual Tax

-

Indirect Tax/VAT

Unsere Dienstleistungen im Bereich Mehrwertsteuer

-

Transfer Pricing

Verrechnungspreise

-

M&A Tax

Mergers & Acquisitions Steuern – Beratung über den gesamten Transaktionszyklus

-

Tax Financial Services

Tax Financial Services

-

Financial Services

Beratung Finanzindustrie

-

Advisory IT & Digitalisation

Vermittlung von Sicherheit aus der IT.

-

Forensic Services

Heutzutage geht es bei der Aufklärung von Straftaten in Unternehmen immer häufiger auch um digitale Daten und ganze IT-Systeme.

-

Regulatory & Compliance Financial Services

Beratungsdienstleistungen im Bereich Finanzmarktrecht.

-

Transaction Services / Mergers & Acquisitions

Gut beraten Transaktionen erfolgreich abwickeln.

-

Legal Services

Persönliche Beratung, die Ihnen Recht gibt.

-

Trust Services

Ihr zuverlässiger Partner in Sachen Vermögensplanung, Trusts und Stiftungen.

-

Business Risk Services

Nachhaltiges Wachstum für Ihr Unternehmen.

-

Abacus

Grant Thornton Schweiz Liechtenstein ist seit 2020 offizieller Vertriebspartner der Abacus Business Software.

-

Accounting Services

Buchführung ist für uns weit mehr als die Verarbeitung von Zahlen.

-

Payroll Services

Monat für Monat sparen Sie Zeit und Energie, wenn Sie wissen, dass Ihre komplette Lohnadministration sich in den besten Händen befindet.

-

Real Estate Management

Geben Sie Ihrem kompletten Immobilienmanagement ein sicheres Zuhause.

-

Lernende

Karriere mit Lehre?!

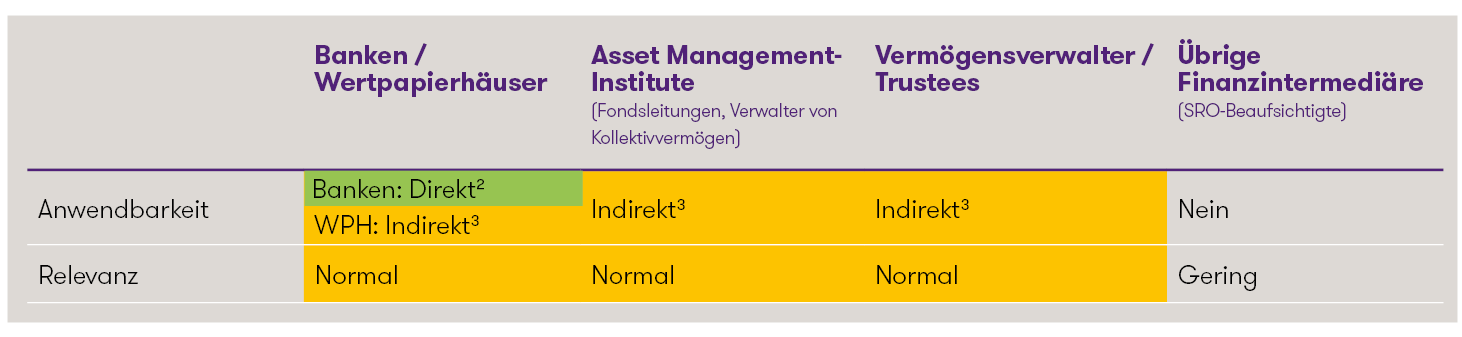

Einordnung 1

1 Es handelt sich um eine stark vereinfachte Darstellung, welche eine rasche erste Einordnung der Thematik ermöglichen soll. Jedes Institut sollte die Relevanz und den konkreten Handlungsbedarf individuell-konkret bestimmen.

2 Sofern die jeweilige Bank ein Mitgliedinstitut der Schweizerischen Bankiervereinigung (SBVg) ist.

3 Sofern das jeweilige Finanzinstitut kein Mitgliedinstitut der Schweizerischen Bankiervereinigung (SBVg) ist resp. sich nicht freiwillig den Richtlinien unterstellt hat.

Inhalt der Richtlinie

Mit den neuen Richtlinien werden, vereinfacht dargestellt, die Pflichten des FIDLEG um den Bereich ESG erweitert. Konkret bedeutet dies, dass Kunden in der Vermögensverwaltung und der Anlageberatung aktiv nach ihren ESG-Präferenzen befragt werden müssen. Entsprechend den geäusserten ESG-Präferenzen werden die Kunden kategorisiert, in z. B. sehr interessiert, interessiert oder neutral/nicht interessiert. Steht ein Kunde ESG neutral gegenüber, so müssen ESG-Aspekte im Rahmen der «Suitability» grundsätzlich nicht mehr weiter beachtet werden. Hat ein Kunde jedoch ESG-Präferenzen geäussert, so sind die Präferenzen bei der Dienstleistungserbringung zu berücksichtigen. Falls ein Institut keine ESG-konformen Finanzdienstleistungen anbietet, wäre in jenem Fall von der Dienstleistungserbringung abzusehen.

Die Wahl einer geeigneten Anlagelösung, welche die seitens Kundschaft präferierten Nachhaltigkeitsmerkmale aufweist, kann in der Praxis herausfordernd sein. Die angebotenen Anlagelösungen müssen diese Merkmale beinhalten, ansonsten ist eine Erreichung der spezifischen Nachhaltigkeitsziele nicht überprüfbar.

Die Anwendbarkeit der weiteren FIDLEG-Verhaltenspflichten orientiert sich am Schutzniveau der Kunden. Professionelle Kunden i.S. des FIDLEG können auf bestimmte dieser Pflichten verzichten, bei Privatkunden sind die Vorschriften vollumfänglich anwendbar.

Seit dem 1. Januar 2024 ist das Thema ESG sodann angemessen in die Aus- und Weiterbildung der Kundenberater der betroffenen Institute zu integrieren.

Bedeutung für übrige Finanzdienstleister

Die Richtlinien sind für Finanzdienstleister, welche nicht Mitglied der SBVg sind (z.B. Vermögensverwalter) nicht bindend, ausser man hat sich diesen freiwillig unterstellt. Dies gilt auch für diejenigen Banken, welche nicht Mitglied der SBVg sind. Derzeit besteht auch (noch) keine explizite gesetzliche Pflicht, z.B. aus dem FIDLEG, die ESG-Präferenzen der Kunden am «Point of Sale» zu beachten. Trotz fehlender eindeutiger Vorschriften haben Vermögensverwalter ESG im Rahmen der Anlageberatung oder Vermögensverwaltung aber zu berücksichtigen:

- Aufsichtsrecht (FIDLEG)

Werden ESG-Präferenzen vom Vermögensverwalter freiwillig erhoben und werden diese bei der Erbringung der Anlageberatungs- oder Vermögensberatungsdienstleistung nicht berücksichtigt, so riskiert der Finanzdienstleister, die «Suitability» nicht einzuhalten, indem er eine für den Kunden ungeeignete Anlagelösung auswählt. Die Beurteilung der Eignung aus dem FIDLEG beschränkt sich somit nicht auf finanzielle Anlageziele, sondern die vom Kunden geäusserten ESG-Präferenzen fallen ebenfalls darunter (im Sinne einer Anlagerestriktion des Kunden).

- Zivilrecht (Auftragsrecht)

Neben den aufsichtsrechtlichen sind in der Vermögensverwaltung und Anlageberatung immer auch zivilrechtliche, insbesondere auftragsrechtliche Vorschriften zu beachten. Bereits jetzt müssen Vermögensverwalter die (ESG)-Risiken der den Kunden empfohlenen Anlagelösungen verstehen und die Kunden über die damit verbundenen Risiken informieren. Wird z.B. im Rahmen eines Vermögensverwaltungsmandates in Anteile von Unternehmen in einer CO2-ausstossintensiven Branche investiert, so sind die Auswirkungen einer bestehenden oder zukünftig möglichen Regulierung dieser Branche zu antizipieren und dem Kunden gegebenenfalls mitzuteilen.

- EU-Recht (MiFID II – Delegierte Rechtsakte)

Im EU-Raum wurden die MiFID II-Richtlinie bzw. deren delegierte Rechtsakte um spezifische ESG-Verhaltenspflichten am Point of Sale ergänzt. So wurde die Geeignetheitsprüfung um die Berücksichtigung von Nachhaltigkeitsfaktoren erweitert und eine Pflicht zur Berücksichtigung von ESG-Präferenzen wurde eingeführt. Je nach Kundenstruktur und Art der Dienstleistungserbringung und -vermarktung können Schweizer Institute indirekt in den Anwendungsbereich der europäischen Vorgaben gelangen.

Handlungsbedarf für Vermögensverwalter?

Aus rein rechtlicher und regulatorischer Sicht bestehen zwar gewisse Pflichten im Zusammenhang mit der Erhebung von ESG-Präferenzen am «Point of Sale», wie bereits ausgeführt. Eine Pflicht zur aktiven Erfragung der ESG-Präferenzen besteht nach der hier vertretenen Auffassung für Vermögensverwalter jedoch (noch) nicht. Sollten sich die Vorschriften der Richtlinie in Zukunft zu einem objektiv anerkannten Sorgfaltsmassstab entwickeln, so könnte deren Nichtbeachtung allerdings zu zivilrechtlichen Risiken führen. Je nach Geschäftsmodell und Kundenstruktur des Instituts würde eine Nichtbeachtung zudem auch die Cross Border-Risiken erhöhen.

Die FINMA hat sich im Kontext der Greenwashing-Prävention wie folgt dazu geäussert: «Darüber hinaus sensibilisiert die FINMA Finanzdienstleister, die Finanzprodukte oder -dienstleistungen mit Nachhaltigkeitsbezug anbieten, darauf, dass auch der Beratungsprozess (am Point of Sale) Greenwashing-Risiken birgt. Diese Risiken sind von den Finanzdienstleistern zu begrenzen, insbesondere im Hinblick auf eine zivilrechtliche Haftbarkeit.»

Ergänzt man die rein regulatorische Betrachtung, das «Müssen», durch eine «Markt-Optik», so kommt man als Vermögensverwalter nicht darum herum, sich mit den möglichen Auswirkungen der neuen Richtlinien zu beschäftigen. Immerhin erfassen seit anfangs Jahr die überwiegende Anzahl der Banken in der Schweiz ESG-Präferenzen ihrer (Neu-)Kundschaft und zumindest für dieses Segment scheint es somit nicht verfehlt, von einem «new normal» zu sprechen. Das Risiko, in einem solchen Marktumfeld ins Hintertreffen zu geraten, sollte adressiert werden.

Zusammenfassend halten wir fest, dass die Umsetzung der Richtlinien aus regulatorischer Sicht für übrige Finanzdienstleister wie insb. Vermögensverwalter zwar «optional» sein mag, deren möglichen Einfluss auf den Markt und somit auf das Geschäftsmodell des Vermögensverwalters ist aber im Rahmen der Festlegung der Strategie zwingend zu beachten.

Kontakte |